新型コロナによる赤字転落

JR東海、JR東日本、JR西日本は通勤通学、ビジネス客、旅行客の安定的な需要から、業績の浮き沈みが小さく、給与、ボーナスが安定していることが大きな特徴でした。

加えて、労働環境もホワイトという理由からも就活生や転職者へ人気を誇っていました。

しかし、新型コロナウイルスの流行により、売上が急激に減少し、赤字に転落しました。

特に、JR東日本においては2020年度に約6000億円の巨額の赤字を計上しています。

各社は2020~21年度において、2年連続の赤字を計上したものの、2022年度には黒字回復をしています。

今回は、JR主要3社における以下の3点について述べていきます。

▶ コロナ前と直近2022年度の業績比較

▶ 鉄道業界の特徴

▶ 業績回復に必要な要素

コロナ前における各社の業績

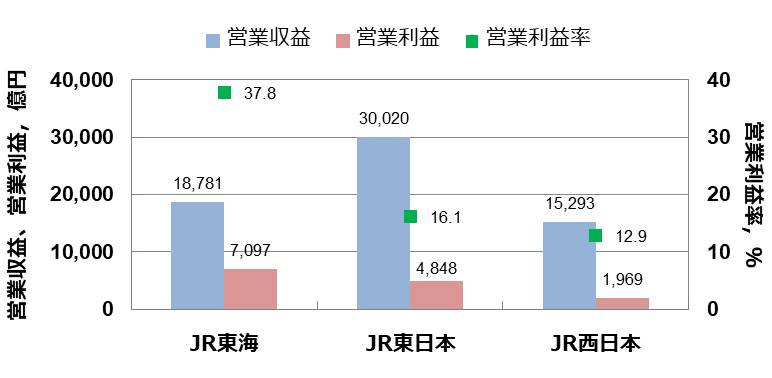

新型コロナ流行直前の2018年度における各社の業績を以下のグラフに示します。

各社、営業利益率は10%以上を記録しており、中でもJR東海の営業利益率はなんと37.8%という驚異的な数字となっています。

▶新型コロナ流行前の業績ハイライト

■営業収益

JR東日本 3.0兆円

JR東海 1.8兆円

JR西日本 1.5兆円

■営業利益

JR東海 7,100億円

JR東日本 4,800億円

JR西日本 2,000億円

■営業利益率

JR東海 37.8%

JR東日本 16.1%

JR西日本 12.9%

2022年度における各社の業績

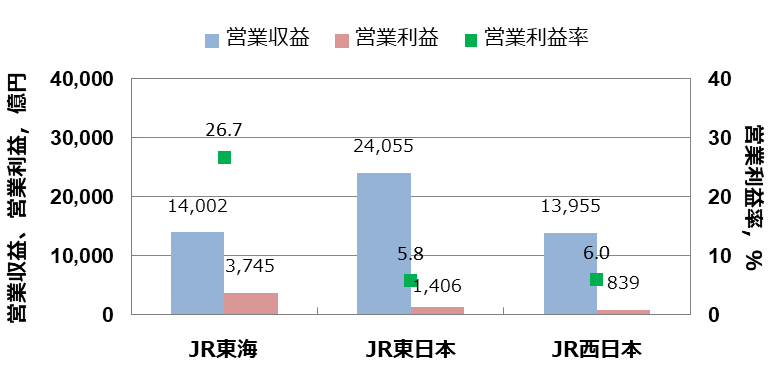

JR東海、JR東日本、JR西日本の2022年度の業績を以下のグラフに示します。

営業収益が最も大きいのは、JR東日本の2.4兆円、最も営業利益が大きいのは、JR東海の3,700億円という結果となっています。

JR東日本、西日本の営業利益率はいずれも6%程度なのに対して、JR東海の営業利益率は26.7%と圧倒的に高くなっています。

経済産業省2022年企業活動基本調査(調査対象44,813社)では、営業利益率の全社平均が3.3%の結果だったことからも、コロナ禍においてもJR東海の営業利益率がいかに高いかということがうかがえます。

「本業」鉄道事業の収益

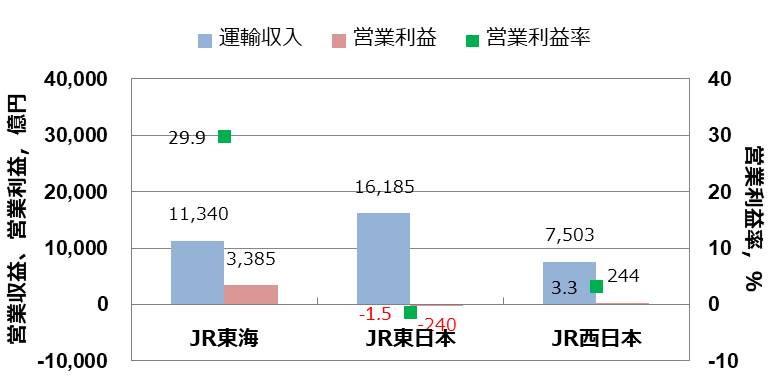

各社の本業である鉄道事業の2022年度業績を以下のグラフに示します。

JR東海、JR西日本については黒字の一方で、JR東日本は240億円の赤字となっています。

この結果から、JR東日本の鉄道事業は他社と比べて営業経費が大きく、採算性の悪い路線を多く抱えていることがうかがえます。

業績はどのくらい回復したのか

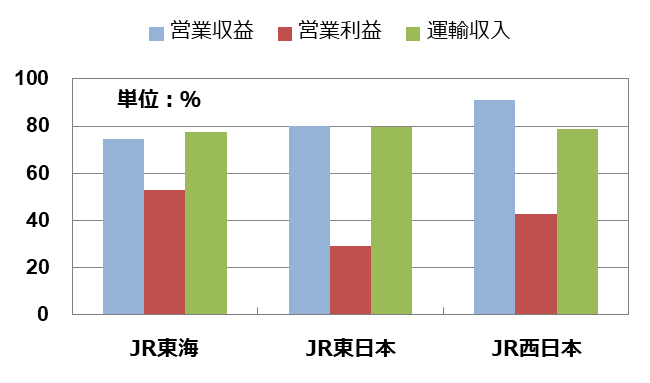

直近2022年度の業績について、新型コロナ流行直前の2018年度と比較したグラフを以下に示します。

業績回復率(2018年度比)

■ 営業収益

JR西日本 90%

JR東海、JR東日本 80%

■ 営業利益

JR東海 53%

JR西日本 43%

JR東日本 29%

■ 運輸収入

各社 80%

各社、営業収益、運輸収入はコロナ前の80~90%まで回復しているものの、営業利益の回復はイマひとつという結果です。

特に、JR東日本における営業利益率の回復率は29%と非常に低くくなっています。

2018年度までは、インバウンドのおかげもあり、収益を確保してきたため、訪日外国人旅行者数が早くコロナ前の水準まで戻ることが業績回復のひとつの条件となりそうです。

固定費の大きい鉄道業界

固定資産の維持更新+労働集約産業 =固定費が大きい(=損益分岐点が高い)

鉄道業界は固定費が大きく、損益分岐点が高いため、売上が減少するとあっという間に赤字に転落してしまうのが特徴です。

列車の運行には、線路、車両、駅、信号、電力などの設備やシステムといった多くの固定資産が必要です。

安全な列車運行のためには、メンテナンスや老朽化に伴う設備更新を絶えず行い続ける必要があり、維持費は高くなってしまいます。

また、鉄道業界は、運転士、車掌、駅員など人に頼っている労働の割合が多い、労働集約産業です。

そのため、会社は多くの社員を抱えることとなり、結果、人件費が高くなってしまいます。

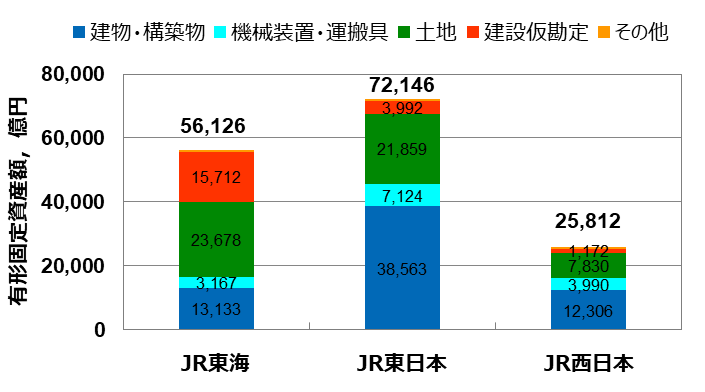

各社の固定資産額はどのくらい

各社の直近2022年度末における固定資産額(有形)を以下のグラフに示します。

最も固定資産額が小さいのがJR西日本の2.5兆円、最も固定資産額が大きいのがJR東日本の7.2兆円となっています。

特に、JR東日本ににおける建物・構築物の資産額は他社の約3倍と非常に大きくなっています。

また、JR東海は、建設途中でいずれ固定資産となる建設仮勘定が1.5兆円もあり、リニア建設によるものと想定されます。

各社、これだけの固定資産に対して日頃からメンテナンスをするとなると、維持費も必然的に高くなることが想定できます。

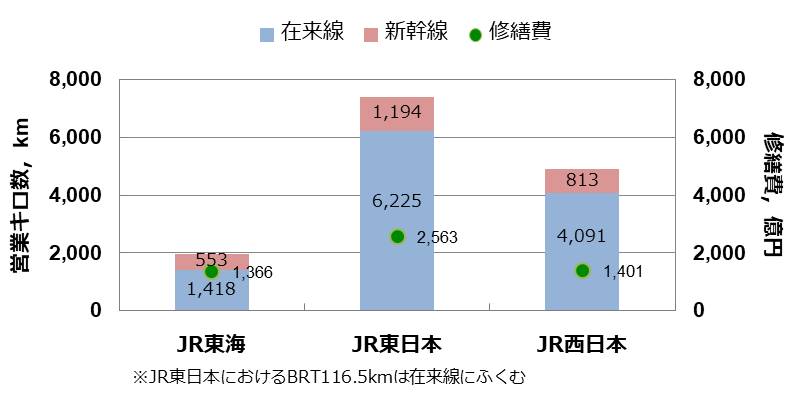

営業キロ数と維持費の大きさ

各社の営業キロ数と修繕費(=設備などの維持費)をグラフに示します。

営業キロ数(=列車が運行する線路の長さの合計)はダントツでJR東日本が長くなっています。

一方で、JR東海は営業キロ数が最も短く、JR東日本の約1/3程度となっています。

営業キロ数が長いほど、線路、駅などの設備も増加するため、結果、メンテナンス費も高くなってしまいます。

線区ごとに修繕費は異なるかとは思いますが、営業キロ数1kmあたり最も手厚いメンテナンスを行っているのはJR東海の約7,000万円です。

一方、最もメンテナンス費をかけていないのがJR西日本の約3,000万円で、JR東海とは2.5倍の差があります。

なお、JR東日本は、JR西日本よりも500万円多い、3,500万円となっており、営業キロ数が最も長いとは言え、メンテナンスにお金をかけていることが分かります。

業績回復に必要なことは

業績回復のために必要なことは、簡単で、“売上を増やす” か “固定費(支出)”を減らすかです。

例えば、鉄道事業の“売上を増やす”という観点からは、列車あたりの利用客数、すなわち輸送密度を高めることです。

一方、“固定費を減らす”という観点からは、固定資産に対する修繕費、機械化による人件費の削減が考えられます。

“売上を増やす”ためには

1. 運賃値上げ

鉄道運賃の値上げは、収益を大きく増やすことが期待できますが、国の認可が必要のため、難易度が高くなっています。

そのような中、JR東日本の首都圏の主な路線、東京メトロ、小田急電鉄などの私鉄では今年の3月から普通運賃を一律で10円値上げしています。

これは、バリアフリー設備の設置を鉄道利用者に広く負担してもらう国の「鉄道駅バリアフリー料金制度」を活用した値上げです。

値上げにより得られる収益はエレベーター、ホームドアといった、バリアフリー設備の整備への使用に限定されています。

用途は限定されているものの、収益増加にはなるため、活用しない選択はないですね。

2. 付加価値による客単価UP

運賃を簡単に値上げできない場合、グリーン車や指定席といった客単価UPによる収益向上が考えられます。

▶JR東日本

高輪ゲートウェイシティをはじめ、中野駅、大井町駅などの主に首都圏駅の駅開発が進行中。

▶JR西日本

大阪駅新駅ビル、大阪駅西地区開発(2024年夏)、広島駅新駅ビル(2025年春)、三ノ宮新駅ビル(2029年度)といった拠点駅の駅開発が進行中。

3. 非鉄道事業の拡大

鉄道事業だけでの収益を確保が難しくなることを想定し、JR東日本、JR西日本では駅ビル開発やホテル事業といった非鉄道事業の拡大に力を入れています。

▶JR東日本

中央快速線へのグリーン車導入(2025年頃)

4. 訪日外国人者数の回復

訪日外国人者数は、コロナ前の水準まで戻るだけでなく、追い越す可能性もあるため、収益の回復に大きく寄与すると想定されます。

ただし、訪日外国人者数の回復時期については各社がコントロールできる要素ではないため、回復するのを待つしかないのが現状です。

※ 通勤通学・ビジネス客の回復

JR東日本などは、Web会議、リモートワークが浸透した今、通勤通学・ビジネス客がコロナ前の水準まで戻ることはないと想定しています。

直近2022年度の業績では収益自体は80%程度まで戻っており、これから先の劇的な収益回復は想定しづらいと思っています。

“固定費を減らす”ためには

鉄道業界における固定費の削減としては、以下の2点が挙げられます。

▶ 修繕費の削減

列車運行に必要となっている固定資産の修繕費を減らすことができれば、固定費は小さくできます。

定期的なメンテナンスを一時的に取りやめたとしても、長い目で見ればいずれは実施する必要があるため、メンテナンス費の削減には限界があると言えます。

では、恒久的にメンテナンス費を削減するにはどうしたら良いか、それは、固定資産を減らすことです。

固定資産を大規模に減らすとなると、赤字路線の廃線が候補に上がるはずです。

JR東日本、JR西日本では、営業係数の高い(=採算性の悪い)線区を公表し、自治体と今後の鉄道のあり方を協議することとしており、行方に注目したいです。

ただ、廃線ともなると一朝一夕には結論は出ず、自治体との協議に長い年月を要するはずなので、修繕費削減への即効性は低いと思っています。

▶ 人件費の削減

鉄道業界は労働集約産業であるため、多くの社員を抱えており、人件費の削減は固定費の低減に大きな効果を期待できます。

特に、自動運転の実用化は人件費削減に大きな影響を与えるはずです。

地震などの突発的な緊急時に列車を停止させる人は必要になりそうですが、運転士の技能は必要ないため、人件費は大幅に削減できるはずです。

▶ JR東海

東海道新幹線の自動運転化

(2028年実現目標)

▶ JR東日本

山手線の自動運転化

→具体的な実現時期は明示されていませんが、山手線が自動運転化できると、京浜東北線など他の路線へも普及していきそうですね。

まとめ

▶ コロナ前と直近2022年度の業績比較

・営業収益はコロナ前の80~90%の水準まで回復

・営業利益はJR東海が53%、JR西日本で43%、JR東日本は29%の回復に留まっている

▶ 鉄道業界の特徴

固定資産が多く、労働集約産業のため、固定費が大きい。(=損益分岐点が高い)

▶ 業績回復のために必要な要素

・売上を増やす

1.運賃値上げ

2.客単価UP

3.非鉄道事業の拡大

4.訪日外国人者数の回復

・固定費を減らす

1.修繕費の削減

2.人件費の削減

コメント